Жукова О.

Магистрант, Международная Академия Бизнеса

ВЗАИМОСВЯЗЬ ПОКАЗАТЕЛЕЙ ДИВЕРСИФИКАЦИИ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ И ЕГО УСТОЙЧИВОСТИ

Аннотация

Одним из механизмов развития коммерческой организации, связанным с обеспечением конкурентоспособности и достижением эффективности его деятельности, является диверсификация, которая не ограничивается введением разнообразия в номенклатуру выпускаемой продукции и увеличением спектра оказываемых услуг. Она рассматривается в более широком смысле как расширение сферы деятельности в различных отраслях промышленности.

Ключевые слова: диверсификация, конкурентоспособность, финансовая устойчивость.

Zhukova O.

Magistrate, International Academy of Business

CORRELATION OF DIVERSIFICATION OF BUSINESS AND ITS STABILITY

Abstract

One of the mechanisms of development of the business entity associated with the maintenance of competitiveness and the achievement of its effectiveness, is diversification, which is not limited to the introduction of diversity in the range of products and increase the range of services. It is seen in a broader sense as an extension of the scope of activities in various industries.

Keywords: diversification, competitiveness, financial sustainability.

С целью укрепления экономической устойчивости, чтобы выжить в конкурентной борьбе, предприятию необходимо заботиться как об увеличении своей выручки и прибыли, так и о расширении своей рыночной «ниши». Это достигается увеличением его доли в общем объеме рыночных операций как за счет увеличения объема выпуска, так и за счет диверсификации продукции. Но слишком быстрый рост объемов и номенклатуры производства может привести к чрезмерной напряженности в финансовых ресурсах, нехватке собственных средств, потере платежеспособности и даже к банкротству. Таким образом, рост предприятия неразрывно связан с риском банкротства. Поэтому при выборе возможных направлений его развития необходимо выявить зависимость между возможностью достижения финансового благополучия и угрозой банкротства. В условиях конкуренции предприятие, стремясь обеспечить быстрый рост, вынуждено идти на реализацию более прибыльных, но и более рискованных проектов. Следовательно, для сохранения финансовой устойчивости важно найти «золотую середину», то есть выбрать такую модель роста, которая обеспечивала бы предприятию возможность развития и позволила бы избежать банкротства. Темпы роста, ориентированные на такую модель, считаются устойчивыми. Темпы роста предприятия не могут быть неограниченными. В первую очередь они будут лимитироваться темпами увеличения собственных средств, а темпы увеличения последних и соответственно возможности их реинвестирования в производство будут зависеть от многих различных факторов [1, с. 129]. Эту зависимость можно представить в виде четырехфакторной модели, например:

![]() (1)

(1)

где КВТР – коэффициент внутреннего темпа роста предприятия за счет прибыли, направленной в фонд накопления;

HP – норма распределения чистой прибыли в фонд накопления (ФН).

В этой формуле два первых сомножителя (ЧП/В, В/А) отражают эффективность бизнеса в целом, а два других (А/КР, ФН/ЧП) – характеризуют эффективность финансовых решений по выбору структуры капитала и дивидендной политики. Если предприятие предполагает увеличить объем реализации продукции в пределах, отличающихся от устойчивых значений темпа роста, то для установления нового показателя устойчивого роста нужно либо принять другое финансовое решение (стратегию), либо резко активизировать его производственную деятельность. Следовательно, темпы роста предприятия определяют:

- Соотношение прибыли и выручки от реализации – чем выше эта доля, тем больше возможностей у предприятия при прочих равных условиях увеличивать объем собственных средств.

- Скорость оборота собственных средств – чем большее число оборотов совершают собственные средства, тем меньшая их величина нужна для обслуживания процесса производства и реализации продукции, а следовательно, меньшим их объемом может быть обеспечен темп роста производства.

- Оптимальное соотношение собственных и заемных средств – слишком большое привлечение заемных средств уменьшает финансовую устойчивость, а значит, препятствует развитию.

- Увеличение доли прибыли, направляемой на развитие предприятия – чем большая доля прибыли направляется на развитие, тем выше темпы устойчивого роста предприятия при прочих равных условиях.

При увеличении темпов роста предприятию необходимо иметь в виду, что увеличение объема продаж потребует повышения затрат, роста активов. В свою очередь необходимость увеличения активов неизбежно заставит предприятие либо сократить свои финансовые потребности, либо изыскать дополнительные финансовые ресурсы. Частично проблему изыскания дополнительных ресурсов решает увеличение массы чистой прибыли, выделяемой на развитие производства. Она растет вместе со всей прибылью за счет расширения масштабов сбыта. Если же выделенных таким путем сумм прибыли не хватает, то возникает необходимость привлечения внешних источников финансирования (заемные средства или дополнительный выпуск акций). При этом следует учитывать, что эмиссия акций может привести к снижению их курсовой (рыночной) стоимости и даже к потере административной самостоятельности в управлении.

Из проведенного качественного анализа планирования и управления, а также специфических особенностей использования и значимости показателей, характеризующих диверсификационную деятельность и финансовую устойчивость предприятия, можно сделать вывод, что часть рассмотренных показателей носит второстепенный характер и может быть без ущерба исключена из рассмотрения. К этим показателям можно отнести коэффициенты промежуточной и срочной ликвидности, утраты (восстановления) платежеспособности, обеспеченности собственных средств, реальной стоимости имущества, индекс постоянного актива.

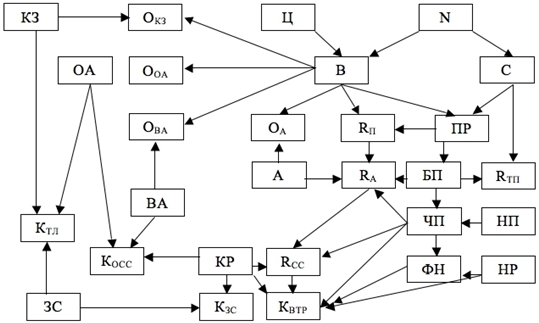

Принимая во внимание отмеченные факты, упорядоченная взаимосвязь между основными показателями диверсификационной деятельности и финансовой устойчивости предприятия может быть представлена следующим графом (рисунок 1), где центральные показатели диверсификационной деятельности и экономической устойчивости предприятия представлены объемом выручки и коэффициентом внутреннего темпа роста. Как видно из графа, что если предприятие планирует изменить объем выручки, например, увеличивая ее за счет диверсификации продукции, то это окажет влияние на всю систему показателей его финансовой устойчивости. И наоборот, если оно будет стремиться изменить внутренний темп роста за счет изменения объема реинвестируемой чистой прибыли, это повлияет на показатели финансовой устойчивости и диверсификационной деятельности.

При анализе деятельности предприятий необходимо учитывать особенности их функционирования, специфику отрасли и производимой продукции. Действующим нормативным методикам по реальной оценке компаний, занимающихся различными видами деятельности, присуща определенная ограниченность.

Рис. 1 – Упорядоченный граф основных показателей диверсификации деятельности предприятия и его экономической устойчивости

Обозначения: Ц – цена продукции; N – объем реализации в натуральном выражении; В – выручка; С – себестоимость; ПР, БП, ЧП – соответственно прибыль от реализации, балансовая и чистая прибыль; HP – норма распределения чистой прибыли в фонд накопления (ФН); НП – величина налога на прибыль; A, OA и ВА – соответственно общие, оборотные и внеоборотные активы; КР – капитал и резервы; ЗС – заемные средства; КЗ – кредиторская задолженность; ОА, ООА, ОВА, ОКЗ – соответственно оборачиваемость активов, оборотных и внеоборотных активов, кредиторской задолженности; КЗС, КОСС, КТЛ, КВТР – соответственно коэффициенты заемных средств, обеспеченности собственными средствами, текущей ликвидности, внутреннего темпа роста; RСС, RТП, RA, RП – соответственно рентабельность собственных средств, товарной продукции, активов и продаж.

Показатели текущей ликвидности и обеспеченности собственными средствами, их допустимые значения в зависимости от отраслевой принадлежности являются важными факторами в определении финансовой состоятельности и требуют дополнительного анализа. По причине определяющего влияния данных показателей на оценку финансовой устойчивости, регламентации их значений на государственном уровне именно коэффициенты текущей ликвидности и обеспеченности собственными средствами были выбраны в качестве основных управляющих параметров при разработке моделей управления расширением деятельности на принципах диверсификации. Выявленная взаимосвязь между показателями диверсификации продукции и финансовой устойчивости при наличии их качественной оценки позволяет моделировать и оценивать различные политики их сочетания и выбирать лучшие. Данная взаимосвязь была сформулирована в виде соответствующих экономико-математических моделей.

Таким образом, в статье осуществлена оценка диверсификации с выделением основных целей, форм, методов, экономических преимуществ, рисков диверсификации как направления стратегического развития предприятия. Предложена схема функционирования и развития предприятия во взаимосвязи мотивов и целей диверсификации. Определены основные факторы устойчивого развития предприятия, обоснован состав показателей и рассмотрены их характеристики. Исследованы показатели, используемые для оценки финансового состояния хозяйствующих субъектов, и показано, что их критические значения должны быть дифференцированными в зависимости от вида их деятельности, отраслевых особенностей.

Литература

- Соколицын A.C. Управление промышленными фирмами: методология, модели и экономический анализ. – СПб.: Изд-во СПбГТУ, 2012. – 279 с.

- Иванов М.В., Соколицын A.C. Взаимосвязь устойчивости развития и диверсификации деятельности предприятия: учеб. пос. – СПб.: Изд-во «Нестор», 2006.- 131 с.

- Баркалов С.А., Бакунец О.Н., Гуреева И.В., Колпачев В.Н, Руссман И.Б. Оптимизационные модели распределения инвестиций на предприятии по видам деятельности. – М.: ИПУРАН, 2002. – 68 с.